信用债收益率持续走低,A股成交量下降 | 第一财经研究院中国金融条件指数周报

摘要

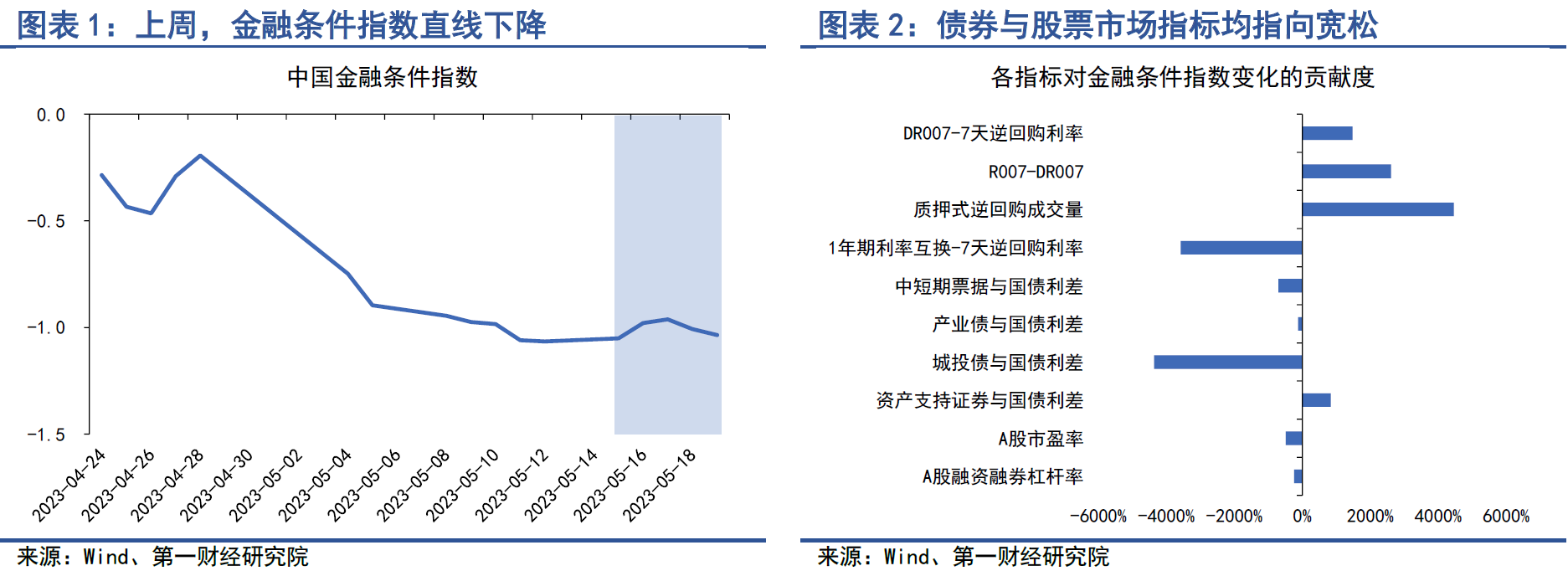

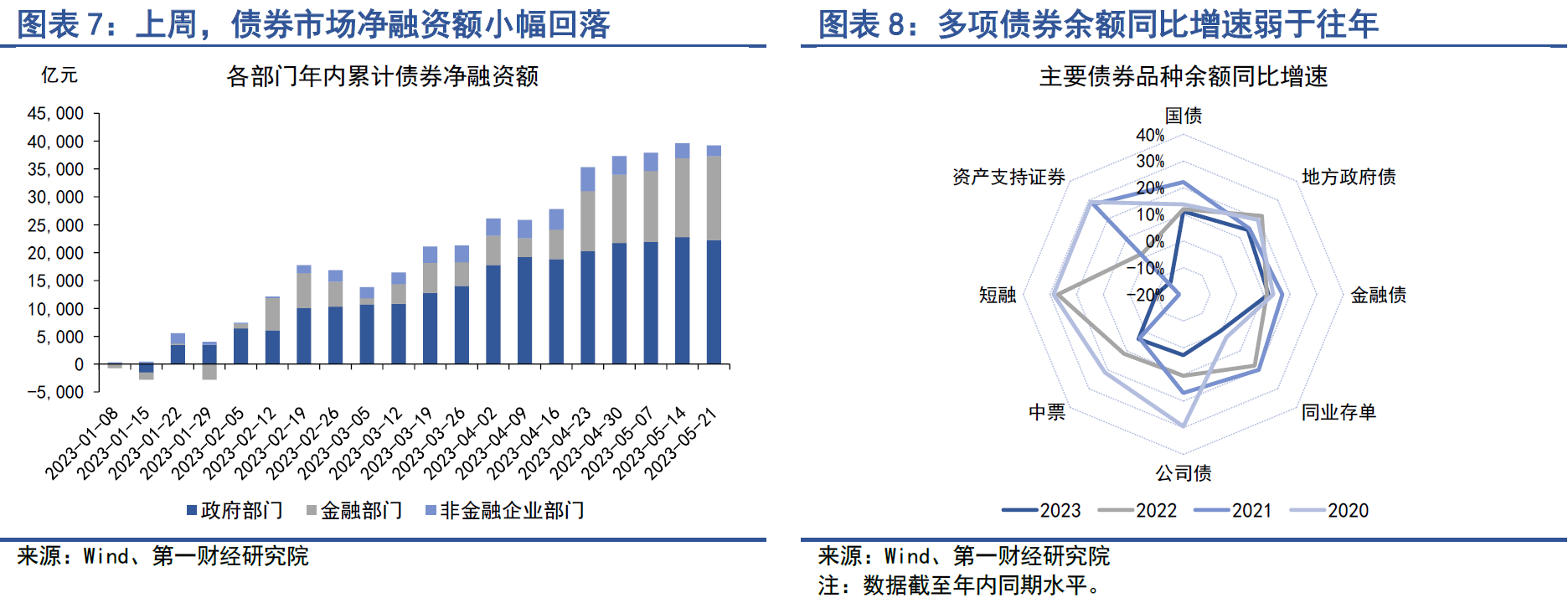

在5月15日至5月19日的当周,第一财经研究院中国金融条件日度指数均值为-1.01,与前一周持平,年内指数下降0.97。从指数的成分指标来看,上周货币市场指标指向紧缩,而债券和股票市场指标均指向宽松。从货币市场来看,银行间市场流动性依然宽松,隔夜回购利率虽然上升20bp以上,但依然处于低位。从债券市场来看,年内信用债收益率持续走低带动信用利差收窄。从股票市场来看,近期股指与风险偏好指标呈现震荡走势,市盈率与融资融券杠杆率保持稳定。

近期,银行间市场流动性较为充裕。从成交量来看,质押式回购日均成交量维持在7万亿元之上;从资金价格来看,主要货币市场利率波动不大。上周隔夜回购利率R001与DR001均值分别为1.58%和1.46%,两者虽然较前一周上升20bp以上,但依然处于较低位置;7天回购利率平稳保持在2%的政策利率之下。央行近期缩减了流动性投放规模,单日逆回购投放仅为20亿元。

上周,债券市场发行额较前一周上升,净融资额较前一周下降。其中,上周债券市场总发行额为1.27万亿元,较前一周上升743.22亿元;债券市场总净融资额为-384.04亿元,较前一周下降2071.2亿元。从债券发行结构来看,上周政府部门与金融部门的发行节奏有所放缓,非金融企业部门连续多周债券净偿还。从债券二级市场来看,国债收益率曲线较1年前显著变平缓,具体表现在短端收益率走高而长端收益率走低,年内国债期限利差下降近8bp。信用债方面,年内信用债收益率下降幅度显著,并且相同券种中AA级债券收益率的下降幅度要显著高于AAA级债券收益率。年内,AAA级企业债、公司债以及中票收益率下降幅度近40bp。

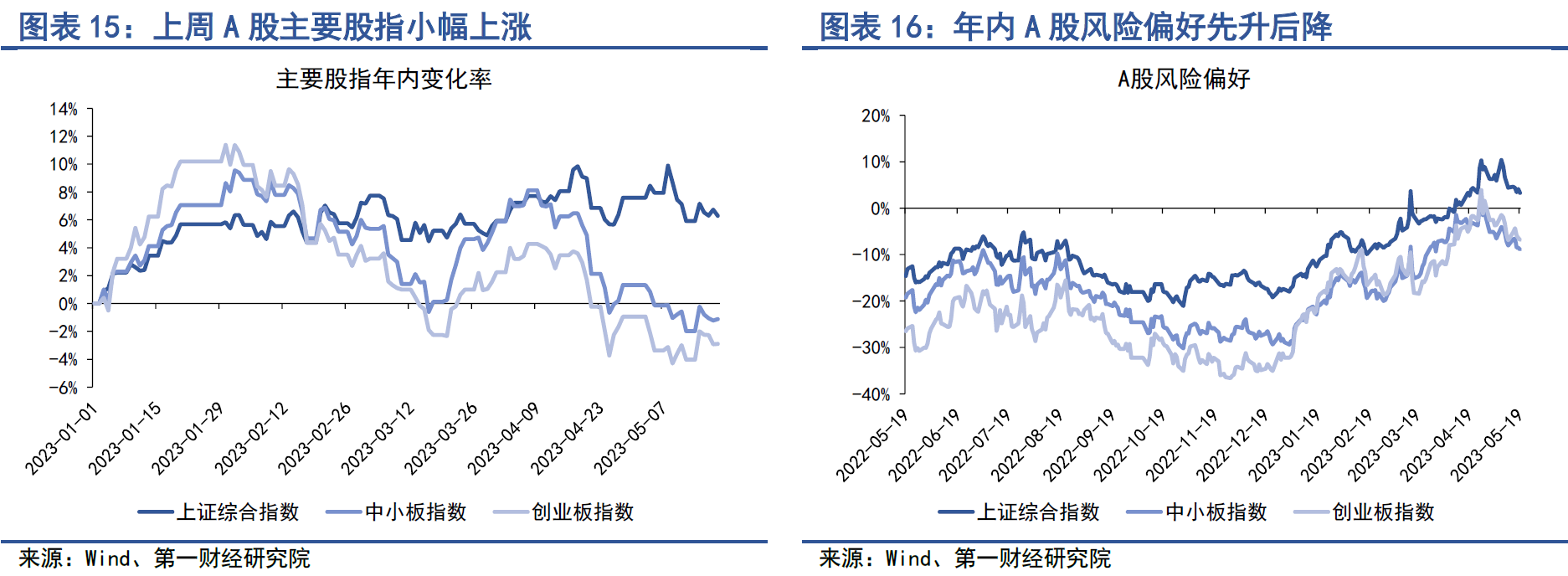

上周,A股融资总额为378.91亿元,较前一周上升167.56亿元。从二级市场来看,上周A股主要股指上涨,其中上证综指上涨0.4%,中小板指上涨0.9%,创业板指上涨1.2%,年内A股风险偏好先升后降。上周,A股日均成交量由前一周的1.03万亿元下降15.7%至8657.31亿元,A股市盈率保持在16.9左右。

正文

一、中国金融条件指数概况

在5月15日至5月19日当周,第一财经研究院中国金融条件日度指数均值为-1.01,与前一周持平,年内指数下降0.97。

从指数的成分指标来看,上周货币市场指标指向紧缩,而债券和股票市场指标均指向宽松。从货币市场来看,银行间市场流动性依然宽松,隔夜回购利率虽然上升20bp以上,但依然处于低位。从债券市场来看,年内信用债收益率持续走低带动信用利差收窄。从股票市场来看,近期股指与风险偏好指标呈现震荡走势,市盈率与融资融券杠杆率保持稳定。

从今年年内来看,中国金融条件指数的走势可以分为两个阶段:一是年初至3月中旬,市场融资需求旺盛,金融条件指数始终维持在0上下的“紧平衡”状态;二是3月中旬央行公布降准消息之后,市场流动性水平显著提升,金融条件指数再度进入下降通道。

二、货币市场

近期,银行间市场流动性较为充裕。从成交量来看,质押式回购日均成交量维持在7万亿元之上;从资金价格来看,主要货币市场利率波动不大。上周隔夜回购利率R001与DR001均值分别为1.58%和1.46%,两者虽然较前一周上升20bp以上,但依然处于较低位置;7天回购利率平稳保持在2%的政策利率之下。央行近期缩减了流动性投放规模,单日逆回购投放仅为20亿元。

1、货币市场成交量与利率

上周,银行间市场流动性仍然较为充裕。从成交量来看,上周银行间质押式回购日均成交量维持在7.76万亿元的高水位。

从资金价格来看,虽然上周隔夜回购利率与7天回购利率均值较前一周有所上升,但整体仍处于较低水平。从隔夜回购利率来看,上周R001与DR001均值分别为1.58%和1.46%,两者分别较前一周上升21bp和23bp;从7天回购利率来看,上周R007与DR007均值分别为1.99%和1.82%,分别较前一周上升5bp和1bp。

2、央行公开市场操作

最近两周,受银行间市场流动性充裕的影响,央行每日公开市场操作规模维持在20亿元的低位。5月15日,央行投放1年期MLF1250亿元,以对冲5月16日到期的1000亿元1年期MLF。

三、债券市场

三、债券市场

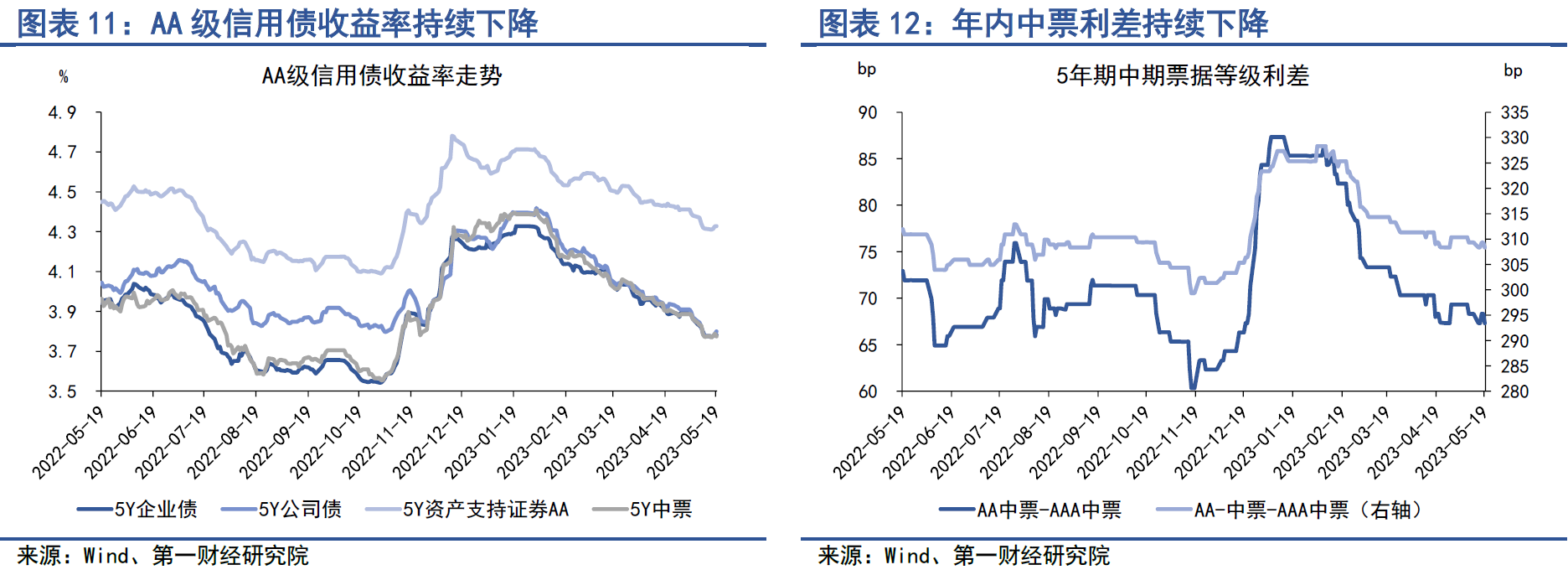

上周,债券市场发行额较前一周上升,净融资额较前一周下降。其中,上周债券市场总发行额为1.27万亿元,较前一周上升743.22亿元;债券市场总净融资额为-384.04亿元,较前一周下降2071.2亿元。从债券发行结构来看,上周政府部门与金融部门的发行节奏有所放缓,非金融企业部门连续多周债券净偿还。

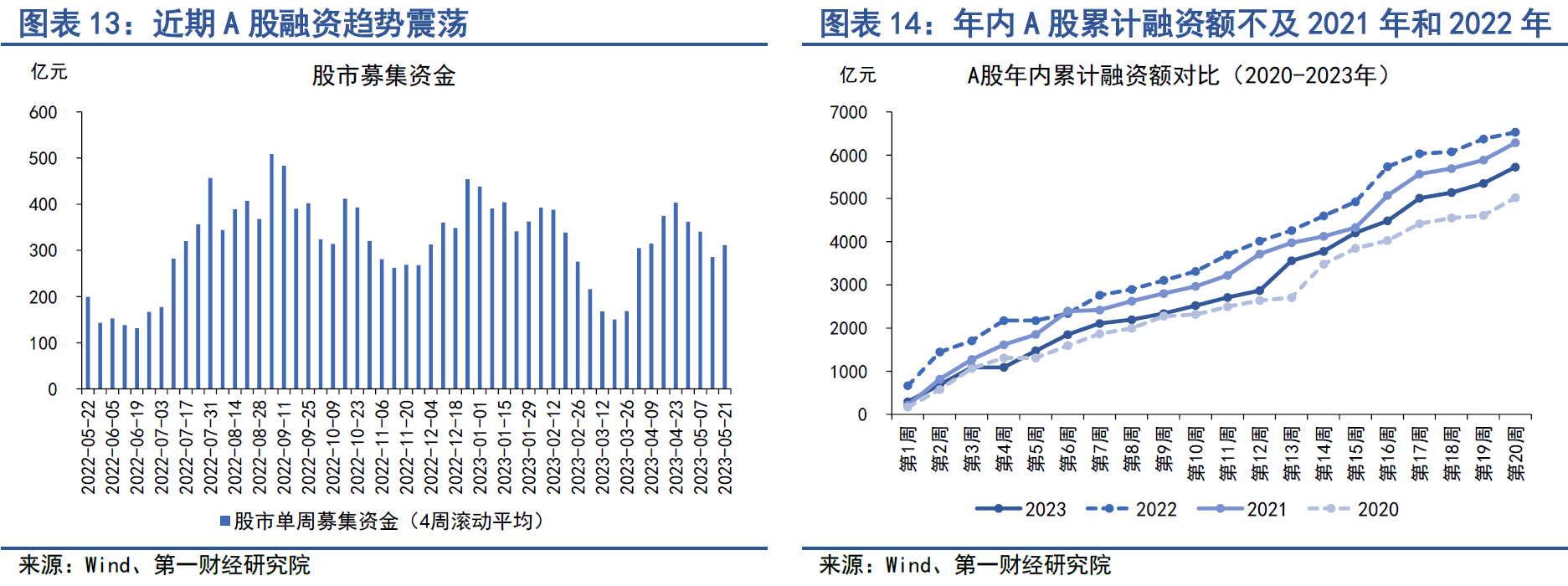

从债券二级市场来看,国债收益率曲线较1年前显著变平缓,具体表现在短端收益率走高而长端收益率走低,年内国债期限利差下降近8bp。信用债方面,年内信用债收益率下降幅度显著,并且相同券种中AA级债券收益率的下降幅度要显著高于AAA级债券收益率。年内,AAA级企业债、公司债以及中票收益率下降幅度近40bp。

1、债券市场发行

上周,债券市场发行额较前一周上升,净融资额较前一周下降。其中,上周债券市场总发行额为1.27万亿元,较前一周上升743.22亿元;债券市场总净融资额为-384.04亿元,较前一周下降2071.2亿元。从债券发行结构来看,上周政府部门与金融部门的发行节奏有所放缓,非金融企业部门连续多周债券净偿还。

从年内来看,多项债券余额同比增速依然低于往年。截至5月19日的一周,政府部门债券余额同比增速为12.9%,较2022年同期增速下降4.5个百分点;金融部门债券余额同比增速为8.0%,较2022年同期下降5.3个百分点;非金融企业部门债券余额同比增速降至-3.4%,较2022年同期增速下降14.5个百分点。

2、债券收益率走势

1)利率债

上周,国债收益率曲线几乎全线走低。从短端来看,受流动性宽松影响,1年期以下国债收益率持续下行,上周1月期、3月期、6月期以及1年期国债收益率分别下降1.25bp、2.32bp、1.68bp和1.77bp。从中长端来看,上周中长端国债收益率下降幅度较小,5年期、10年期、20年期以及30年期国债收益率分别下降1.07bp、0.56bp、0.12bp和0.97bp。

从国债期限利差来看,上周国债期限利差小幅上升。截至5月19日当周,10年期与1年期国债的期限利差均值为65.1bp,较前一周上升1.21bp。从年内来看,国债期限利差累计下降7.87bp。

2)信用债

2)信用债

上周,信用债收益率普遍下行。具体来看,在AAA级债券中,5年期企业债、公司债、中票与资产支持证券的收益率分别下降2.24bp、1.65bp、2.68bp和1.92bp;在AA级债券中,5年期企业债、公司债、中票与资产支持证券的收益率分别下降3.43bp、3.27bp、3.48bp和2.54bp。

从今年来看,信用债等级利差不断下降。截至5月19日,AA级中票与AAA级中票之间的利差为67.33bp,年内下降20.61bp;AA-级中票与AAA级中票之间的利差为308.33bp,年内下降14.61bp。

四、股票市场

上周,A股融资总额为378.91亿元,较前一周上升167.56亿元。从二级市场来看,上周A股主要股指上涨,其中上证综指上涨0.4%,中小板指上涨0.9%,创业板指上涨1.2%,年内A股风险偏好先升后降。上周,A股日均成交量由前一周的1.03万亿元下降15.7%至8657.31亿元,A股市盈率保持在16.9左右。

1、一级市场

上周,A股融资总额为378.91亿元,较前一周上升167.56亿元。截至5月21日,A股年内累计募集资金5725.68亿元,低于2021年和2022年同期水平。

2、二级市场

上周A股主要股指上涨,其中上证综指上涨0.4%,中小板指上涨0.9%,创业板指上涨1.2%。今年年内,主要股指风险溢价(股指同比变化减去10年期国债收益率)先升后降,截至5月19日,上证综指、中小板指以及创业板指风险溢价的累计上升幅度分别达到20.79%、19.95%和25.35%。

上周,A股成交量大幅下降,日均成交量由前一周的1.03万亿元下降至8657.31亿元,降幅达到15.7%。A股加权平均市盈率小幅反弹,由前一周的16.90上升0.4%至16.97。上周,A股融资与融券的差额保持在1.43万亿元左右。

(本文题图来源:第一财经)

——

文 | 刘昕 第一财经研究院研究员

中国金融条件指数

由第一财经研究院自主编制,是一个衡量中国融资条件、融资可得性以及宏观金融松紧程度的综合指标,以期为观察中国宏观金融环境提供新的视角和度量工具。

沪ICP备14015572号-6 | 网安备案号:沪公安网备31010602004461号

沪ICP备14015572号-6

网安备案号:沪公安网备31010602004461号